शेअर बाजार - प्रारंभिक धडे

Total Views |

शेअर बाजारात सातत्याने गुंतवणूक केल्यास चक्रवाढ व्याजाने खूप मोठी रक्कम मुदती अंती जमा होते, यासंदर्भात उदाहरणासह स्पष्ट करणारा हा लेख.

शेअर बाजाराचे दोन प्रमुख निर्देशांक आहेत. बीएसईचा (बॉम्बे स्टॉक एक्स्चेंजचा) ‘सेन्सेक्स’ आणि एनएसईचा (नॅशनल स्टॉक एक्स्चेंजचा) ‘निफ्टी’. शेअर बाजारातील प्रमुख ३० कंपन्यांच्या शेअर्समधील चढ-उतार लक्षात घेऊन जो निर्देशांक (इंडेक्स) बनतो, त्याला सेन्सेक्स म्हणतात. प्रमुख कंपन्या म्हणजे ज्या लिस्टेड कंपन्यांचे मार्केट कॅपिटलायझेशन सर्वात जास्त आहे, अशा तीस कंपन्या. कोणत्याही कंपनीचे मार्केट कॅपिटलायझेशन काढताना एक सोपे सूत्र वापरतात - शेअरची किमत × कंपनीचे एकूण इक्विटी शेअर (समभाग). दि. १८ ऑगस्ट २०२० रोजी रिलायन्स इंडस्ट्रीज या कंपनीचा भाव २१२०.२० रुपये होता आणि त्या कंपनीचे मार्केट कॅपिटलायझेशन १४.१० ट्रिलियन - म्हणजे १४ लाख १० हजार कोटी रुपये इतके होते. रिलायन्स इंडस्ट्रीज ही आजमितीस सर्वाधिक मार्केट कॅप असलेली कंपनी आहे. काही महिन्यांपूर्वी टीसीएस या कंपनीचा मार्केट कॅपमध्ये प्रथम क्रमांक होता. बीएसई सेन्सेक्स दि. १८ ऑगस्ट रोजी ३८,५२८वर बंद झाला. त्यात १.२६ टक्के वाढ झाली. याचा अर्थ सेन्सेक्स काढताना ज्या ३० कंपन्यांच्या शेअर्सचा विचार होतो, त्या ३० कंपन्यांच्या किमतीचा एकत्रित परिणाम बघितला तर त्यात १.२६6 टक्क्यांनी वाढ झाली, असा होतो.

‘निफ्टी’ हा दुसरा इंडेक्स आहे. यात अशा ५० कंपन्यांचा विचार करून इंडेक्स बनतो. त्यामुळे निफ्टीला 'ब्रॉड बेस इंडेक्स' म्हणतात.

निफ्टीची वाटचाल - ३ नोव्हेंबर १९९५ रोजी ‘बंद भावाचा’ म्हणजे क्लोजिंग प्राइसेसचा विचार करून ५० सर्वाधिक मार्केट कॅप असलेल्या कंपन्यांचा एकत्रित इंडेक्स १००० बनवला गेला. सुरुवातीस निफ्टीमध्ये ज्या कंपन्यांचा अंतर्भाव होता, त्यातील बर्याच कंपन्यांचे मूल्य कालौघात कमी झाल्याने त्या बाहेर फेकल्या गेल्या, तसेच काही नवीन कंपन्या त्यात सम्मीलित झाल्या. उदा., हिंदुस्थान पेट्रोलियम कॉर्पोरेशनची जागा ब्रिटानिया इंडस्ट्रीजने घेतली, तसेच इंडिया बुल्स हाउसिंग फायनान्स कंपनीची जागा नेस्ले या कंपनीने घेतली. ‘एचडीएफसी लाइफ’ ही विमा कंपनी वेदांता या कंपनीला मागे सारून निफ्टिमध्ये प्रविष्ट झाली. १२ विविध सेक्टर्समधील कंपन्या निफ्टीत येतात - बँकिंग सेक्टरमधील स्टेट बँक, एचडीएफसी बँक, आयसीसीआयसीआय बँक, अॅक्सिस बँक, औषध उत्पादन सेक्टरमधील सन फार्मा, आयटी सेक्टरमधील टीसीएस, इन्फोसिस, विप्रो, ऑटो सेक्टरमधील मारुती सुझुकी, बजाज ऑटो, महिंद्र अॅण्ड महिंद्र इत्यादी.

निफ्टीची वाटचाल : १९९५मध्ये १००० असलेला निफ्टी १८ ऑगस्ट २०२० रोजी ११,३८५वर बंद झाला. निफ्टीचा प्रवास असा झाला -

२००० - २ डिसेंबर २००४

३००० - ३० जानेवारी २००६

४००० - १ डिसेंबर २००६

५००० - २७ सप्टेंबर २००७

६००० - ११ डिसेंबर २००७

७००० - १२ मे २०१४

८००० - १ सप्टेंबर २०१४

९००० - १४ मार्च २०१७

१०००० - २५ जुलै २०१७

११००० - २० जुलै २०२०

तसेच मुंबई स्टॉक एक्स्चेंजचा सेन्सेक्स निर्देशांक १९८६ हे बेस इयर धरल्यावर १३ टक्के ते १४ टक्के चक्रवाढ दराने उंचावला. म्हणजे सेन्सेक्समध्ये १९८६मध्ये जर १ लाख गुंतवले असते, तर ती रक्कम आता १७९ लाख झाली असती. ३४ वर्षांत १७९ पट! हीच आहे चक्रवाढ वाढीची किमया!

गुंतवणूक करताना ण्उ म्हणजे ण्दस्ज्दल्ह्ा् हहल्त् उदल्ूप् ूा किती याचा विचार केला पाहिजे. शालेय शिक्षणात आपण सरळव्याज आणि चक्रवाढव्याज शिकलो. १००० रुपये १० टक्के दराने ३ वर्षे गुंतवल्यास सरळव्याजाने १३०० रुपये होतात, तर चक्रवाढव्याजाने १३३१ रुपये होतात. म्हणजे केवळ ३ वर्षांत चक्रवाढव्याजातून १०००वर ३१ रुपये अधिक मिळतात, हे आपण शिकलो. पण पुढील आयुष्यात गुंतवणूक करताना याचा वापर होईल हे कदाचित आपल्याला तेव्हा वाटले नसेल. आयुष्यात गुंतवणूक जेवढी उशिरा कराल, तेवढी ती रक्कम कमी वृद्धिंगत होईल. कसे, ते एका उदाहरणावरून स्पष्ट करतो.

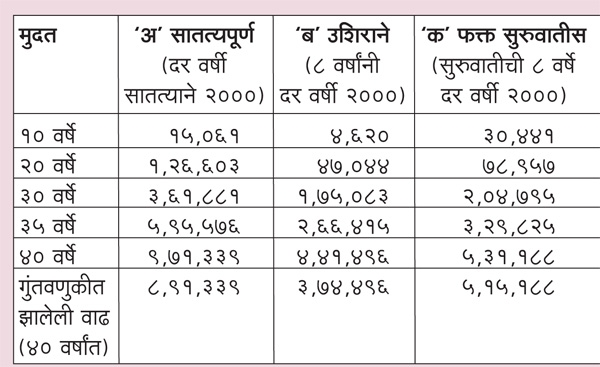

समजा, ‘अ’ या व्यक्तीने दर वर्षी २००० रुपये एवढी रक्कम १० टक्के दराने ४० वर्षे गुंतवली. ‘ब’ मात्र जरा उशिराने तसे करू लागला आणि त्याने तेवढीच रक्कम ८ वर्षांनंतर गुंतवायला सुरुवात केली, तर ‘क’ने फक्त सुरुवातीची ८ वर्षेच दर वर्षी २००० गुंतवले आणि नंतर रक्कम गुंतवणे बंद केले. आता बघू या, या तिघांनी गुंतवलेली रक्कम मुदतीशेवटी किती आली.

यावरून पुढील निष्कर्ष काढत येतात -

१. ‘अ’ने सातत्याने २००० रुपये दर वर्षी गुंतवल्याने त्याची गुंतवलेली ८०,०००ची रक्कम ४० वर्षांत ९,७१,३३९ एवढी झाली.

२. ‘ब’ने ८ वर्षे उशिराने गुंतवणुकीस सुरुवात केल्याने त्याची रक्कम केवळ ४,४२,४९६ झाली. म्हणजे गुंतवलेली रक्कम केवळ १६०००ने कमी असली, तरी मुदतीअंती त्याला ‘अ’च्या तुलनेत निम्मी रक्कमसुद्धा मिळाली नाही. (‘अ’च्या ९,७१,३३९च्या तुलनेत ‘ब’ची मुदतीअंती झालेली रक्कम केवळ ४,४२,४९६.)

३. ‘क’ने केवळ ८ वर्षे दर वर्षी २००० गुंतवले. मात्र नंतर काहीच रक्कम न गुंतवूनही त्याचे मुदतीअंती ५,३१,१८८ रुपये झाले. म्हणजे ‘ब’ने ८ वर्षे उशिराने गुंतवायला सुरुवात करून ३२ वर्षांत ६४,००० गुंतवूनही त्याची रक्कम ‘क’ने सुरुवातीस १६००० गुंतवल्यावर जेवढी रक्कम झाली, त्याहून ८९,३९२ इतकी कमीच झाली.

अर्थ स्पष्ट आहे. चक्रवाढ वाढीचा फायदा सातत्याने गुंतवणूक केल्याने अधिक होतो. आयुष्याच्या सुरुवातीपासून रक्कम गुंतवल्यास ‘लेट लतीफ’हून बरीच अधिक रक्कम जमा होते. सातत्याने गुंतवणूक केल्यास चक्रवाढ व्याजाने खूप मोठी रक्कम मुदतीअंती जमा होते.

या निष्कर्षांचा विचार करून आयुष्याच्या सुरुवातीपासूनच सातत्याने गुंतवणूक करायला हवी, असे दिसून आले आहे. २ टक्के जरी नगण्य वाटत असले, तरी आपण चक्रवाढीचा विचार करता शेअर बाजारात खूप अधिक रक्कम होते, हे दिसून आले असेल.

मात्र शेअर बाजारात गुंतवणूक करताना कुठली पथ्ये पाळावी, ते पुढील लेखात.

(लेखक राष्ट्रीय राजमार्ग प्राधिकरणचे वित्त सल्लागार, तसेच इर्डा (IRDA) अर्थात विमा नियामक आणि विकास प्राधिकरण या भारतातील विमा क्षेत्रावर कायद्याचे नियंत्रण ठेवणाऱ्या मंडळाचे माजी सदस्य आहेत.)

९८९२५२६८५१