ज्येष्ठ नागरिकांसाठी पेन्शनचे पर्याय

13 May 2020 12:48:52

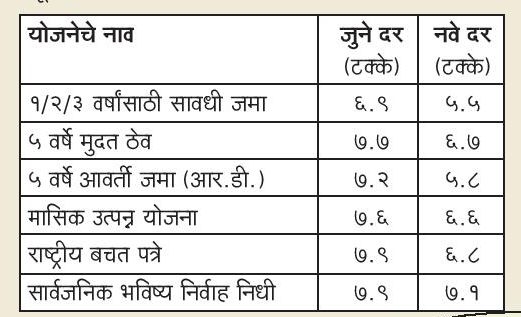

१० मार्च २०२० रोजी स्टेट बँकेने ठेवींवरील व्याजदरात कपात घोषित केली. त्यानुसार ५ वर्षांहून अधिक पण १० वर्षांहून कमी मुदतीच्या ठेवींवर वरिष्ठ नागरिकांना केवळ ६.४ टक्के व्याज मिळेल. बँका तिमाही चक्रवाढ पद्धतीने व्याज देत असल्याने प्रभावी दर ६.५६ टक्के येतो. महागाई वाढ नियंत्रणात असेल, तर ठेवींवरील व्याजाचे दर नेहमीच कमी असतात. मागील काही वर्षे महागाई वाढीचा दर नियंत्रित ठेवण्यात सरकारला यश आल्याने ठेवींवरील व्याजदर कमी होणे साहजिकच होते. मात्र सेवानिवृत्तांच्या उत्पन्नावर कमी व्याजदराचा कसा फटका बसतो, हे बघण्यापूर्वी एप्रिल २०२०मध्ये सरकारने पोस्टाच्या विविध बचत योजनांवरील व्याजदरातील जाहीर केलेली कपात बघू या.

योजनेचे नाव जुने दर नवे दर

मागील वर्षीचा ग्राहक मूल्य निर्देशांक (सीपीआय) ४.४ टक्के लक्षात घेतला, तर वास्तविक व्याजदर २ टक्के ते ३ टक्के येतो.

महागाई आटोक्यात आहे असे सांगून बँका, पोस्ट ऑफिसेस, मुदतीच्या ठेवींवरील व इतर बचतीच्या योजनांवरील व्याजाचे दर कमी करतात, पण नजीकच्या काळात महागाईचे दर वाढले, तरी दीर्घ मुदत ठेवींवरील व्याजदर वाढत नसल्याने ठरावीक उत्पन्न असलेल्या वृद्धांना जमाखर्चाचा मेळ बसवणे कठीण होते.

दुसरे म्हणजे कोणतीच बँक १० वर्षांहून अधिक मुदतीच्या ठेवी स्वीकारत नाहीत. त्यामुळे मुदत ठेवींच्या नूतनीकरणाच्या वेळी व्याजदर कमी झाला असल्याकारणाने अशा कमी व्याजदरातच ठेवींचे नूतनीकरण करणे क्रमप्राप्त ठरते.

तिसरी गोष्ट म्हणजे पोस्टाच्या योजनांवर टी.डी.एस. - म्हणजे व्याजतून आयकर कपात होत नसली, तरी बँका ज्येष्ठ नागरिकांच्या विविध खात्यांवरील एकूण देय व्याज ५०,००० रुपयांपेक्षा जास्त झाल्यास १० टक्के टीडीएस म्हणजे आयकर कापून उरलेली रक्कम त्यांच्या खात्यात जमा करतात. दर वर्षी एप्रिल महिन्यात फॉर्म १५-एच भरून बँकेत न दिल्यास अशी करकपात होते आणि मग आयकर विवरण भरून आयकर परतावा मिळवावा लागतो. साधारणत: सध्याचे व्याजाचे दर लक्षात घेता, ७ लाखाहून अधिक ठेव एका बँकेच्या शाखेत असल्यास वार्षिक ५०,००० रुपये व्याज जमा होते. मुख्य म्हणजे खातेदाराचे वार्षिक उत्पन्न आयकर मर्यादेच्या आत येत असेल, तरच बँकेला आर्थिक वर्षाच्या सुरुवातीस म्हणजे एप्रिल महिन्यात फॉर्म १५-एच देऊन टीडीएसची कपात थांबवता येते.

ज्येष्ठ नागरिक आपली ६० टक्के ते ७० टक्के बचत बँकांच्या व पोस्टाच्या योजनांत गुंतवताना दिसतात. त्यात सहकारी बँकांतही मुदत ठेवींच्या स्वरूपात त्यांची बरीच गुंतवणूक असते. बर्याच सहकारी बँका राष्ट्रीयीकृत बँकांपेक्षा १ टक्का अधिक व्याजदर देत असल्याने ज्येष्ठ नागरिक तिकडे आकृष्ट होणे स्वभाविक आहे. पण सहकारी बँका पूर्णत: रिझर्व्ह बँकेच्या आधिपत्याखाली येत नसल्याने त्यातील गुंतवणूक जरा जास्त जोखमीची असते, हे विसरता कामा नये. सीकेपी को-ऑप. बँक, पीएमसी बँक ही उदाहरणे विसरून चालणार नाही. ’येस बँक’ ही पूर्णत: रिझर्व्ह बँकेच्या नियंत्रणाखाली असल्याने, त्या बँकेची आर्थिक स्थिती खालावली तरीही खातेधारकांच्या ठेवी बुडाल्या नाहीत.

म्युच्युअल फंडांच्या योजनांत गुंतवणूक केल्यास टीडीएस कापला जात नाही. सेवानिवृत्तीच्या वेळी मिळालेली मोठी रक्कम म्युच्युअल फंडाच्या डेट स्कीममध्ये गुंतवून मासिक खर्चाला लागेल एवढ्या रकमेचा एसडब्ल्यूपीचा - म्हणजे सिस्टिमॅटिक विड्रॉवल प्लॅनचा आदेश म्युच्युअल फंडास दिल्यास दर महिन्याच्या विशिेष्ट तारखेस तेवढी रक्कम बचत खात्यात जमा होते. टीडीएसची भीती नाही की फॉर्म १५-एच देण्याची गरज नाही. कारण आयकर कायद्याच्या त्या तरतुदी म्युच्युअल फंडांच्या योजनांना लागू नाहीत. सेवानिवृत्तांना हा एक उत्तम पर्याय उपलब्ध आहे. सामान्यत: डेट फंडांचा परतावा बँकांच्या मुदतठेवींवरील व्याजदराहून अधिक असतो.

मागील काही वर्षात मध्यमवर्गीयांना म्युच्युअल फंड गुंतवणूक हा बचतीचा एक समर्थ पर्याय वाटू लागल्याचे दिसते. ३१ मार्च २०१५ला म्युच्युअल फंडांमधील १२ लाख कोटींची गुंतवणूक ३१ मार्च २०२०ला - म्हणजे अवघ्या पाच वर्षांत दुपटीहून अधिक, म्हणजे जवळपास २५ लाख कोटी झालेली बघून वरील विधानाला पुष्टी मिळते. मात्र म्युच्युअल फंडांतील गुंतवणूक बाजारपेठेतील जोखमीच्या अधीन असते, हे विसरता कामा नये. २४ एप्रिल २०२० रोजी फ्रँकलिन टेंपलटन या प्रसिद्ध म्युच्युअल फंडाने आपल्या सहा डेट योजनांतून गुंतवणुकदारांना त्यांची रक्कम काढण्यास मज्जाव केला, ही घटना विसरता कामा नये. गुंतवणुकदारांची तब्बल २५,८५६ कोटींची रक्कम त्यामुळे वांध्यात आली आहे. त्यामुळे ’म्युच्युअल फंड सही है!’ यावर विश्वास ठेवून गुंतवणूक करण्यापेक्षा ’सही’ म्युच्युअल फंड निवडूनच त्यांच्या डेट योजनेत गुंतवणूक केलेली बरी.

ज्येष्ठ नागरिकांसाठी गुंतवणुकीचा आणखी एक पर्याय म्हणजे सीनिअर सिटिझन सेव्हिंग स्कीम. पोस्ट आणि बँकांमार्फत राबवली जाणारी ही सरकारी योजना ६० वर्षांवरील नागरिकांना फायदेशीर आहे. यात जास्तीत जास्त १५ लाख रुपये ५ वर्षे मुदतीसाठी गुंतवणूक करता येत असून दर तिमाही व्याजाचा दरतावा केला जातो. व्याजाचे दर मात्र दर तिमाहीस बदलत असतात. अर्थ मंत्रालयाने जाहीर केलेल्या जुलै २०१९चा व्याजदर ८.७ टक्के होता, जो जानेवारी २०२०मध्ये ८.६ टक्के झाला आणि १ एप्रिल २०२०पासून तो केवळ ७.४ टक्के झाला आहे. मुदत संपण्यापूर्वी तीन वर्षे मुदतवाढीची सोय उपलब्ध आहे. गुंतवलेल्या रकमेवर १०,००० रुपयांहून अधिक व्याज मिळाल्यास टीडीएस कापला जातो. गुंतवणूक परताव्याची १०० टक्के असलेली ही योजना ज्येष्ठ नागरिकांच्या पसंतीस उतरलेली आहे.

एलआयसीची जीवन शांती योजना

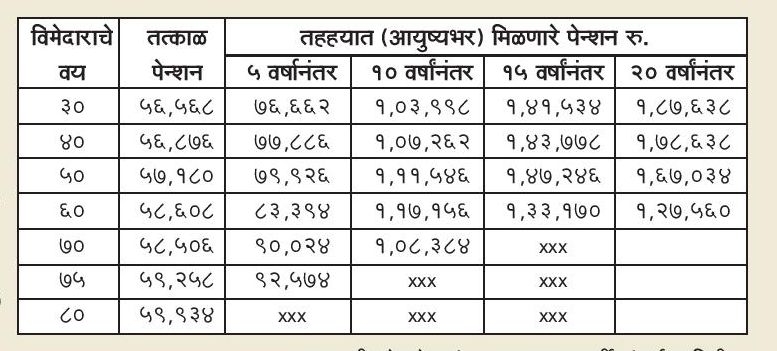

एलआयसीच्या आयुष्यभर पेन्शन देणार्या जीवन धारा, जीवन सुरक्षा आणि जीवन अक्षय या लोकप्रिय योजनांपैकी आता फक्त जीवन अक्षर ही तत्काळ पेन्शन देणारी योजना सुरू आहे. पण यावर सरकारने १.८ टक्के दराने सेवाकर (जीएसटी) आकारला असल्याकारणाने पेन्शन परतावा बराच कमी होतो. शिवाय यात विलंबित पेंशनची सोय नव्हती. तसेच अडचणीच्या वेळी गुंतवलेल्या रकमेवर कर्ज मिळण्याची सोयही उपलब्ध नव्हती. पॉलिसी सरेंडरचे नियम अत्यंत जाचक होते. या सर्व त्रुटी दूर करून एलआयसीने मागील वर्षी 'जीवन शांती' ही सिंगल प्रीमियमची योजना आणली. यात पेन्शन कधीपासून सुरू करायचे, हा पर्याय विमेदारास उपलब्ध आहे. लगेच पेन्शन हवे असल्यास लगेच किंवा एक वर्षानंतर ते वीस वर्षांपर्यंत असा पर्याय निवडता येतो. ३० ते ८५ वर्षे वयोगटातील व्यक्ती या योजनेत गुंतवणूक करू शकतात. किमान एकल (सिंगल) प्रीमियम दीड लाख असून कमाल प्रीमियमला मर्यादा नाही. पेन्शन मासिक, त्रैमासिक, अर्धवार्षिक किंवा वार्षिक (वर्ष संपल्यावर) घेण्याची सोय आहे. ही योजना ’ऑनलाइन’ घेतल्यास पेन्शनची रक्कम २ टक्के वाढवून मिळते.

नवीन पिढीतील बर्याच जणांचा विचार असतो की, ४५-५० वयापर्यंत काम करून, सेवानिवृत्त होऊन उर्वरित आयुष्य मजेने जगायचे. असा विचार करणार्या युवकांसाठी या योजनेत वयाच्या ३०नंतर सहभागी व्हायला संधी उपलब्ध आहे.

१० लाख रुपये एकल प्रीमियम भरल्यावर वार्षिक पेन्शन किती मिळेल याचा तक्ता - हयातभर पेन्शन व मृत्युपश्चात नामित व्यक्तीस १० लाख रुपयांचा परतावा. विशेष म्हणजे पेन्शनच्या खालील निर्देशित रकमेची हमी पॉलिसी घेतानाच दिली जाते.

विमेदाराचे वय तत्काळ पेन्शन तहहयात (आयुष्यभर) मिळणारे पेन्शन रु.

५ वर्षांनंतर १० वर्षांनंतर १५ वर्षांनंतर २० वर्षांनंतर

कुठल्याही योजनेत गुंतवणूक करण्यापूर्वी संपूर्ण माहिती घेतल्यानंतरच निर्णय घ्यावा.

वरिष्ठ नागरिकांना एक सावधगिरीचा इशारा द्यावासा वाटतो. फोनवरून, ’भारत सरकारने / रिझर्व्ह बँकेने / इर्डाने / एलआयसीने आपले ****** रुपये (मोठी रक्कम) आपल्याला परत करण्याचे काम आमच्यावर सोपवले आहे. त्यावरील *** टॅक्स आपण ***** या बँक खात्यावर जमा करा. लगेच (मोठी रक्कम) आपणास देण्यात येईल’ अशा गोषवाऱ्याचा कुठलाही फोन आल्यास कुठलीच रक्कम एनईएफटीद्वारे वा चेकद्वारे कुणासही देऊ नका. फसवणूक झाल्यावर केवळ पश्चात्ताप करायची वेळ येते. आपल्या बचतीची काळजी आपणच घ्यायला हवी.

निलेश साठे

माजी सदस्य, इर्डा

९८९२५२६८५१